8月28日,又有一家“年轻”的公司将要上会,其成立日期为2015年6月8日。如果这家公司成功上市,或将成为科创板第三“年轻”的公司。

这家公司就是恒玄科技(上海)股份有限公司(下称“恒玄科技”)。

IPO日报发现,恒玄科技虽然年轻,但却深谙资本的套路,IPO的背后也是一场资本的“盛宴”。

问询后的坦白

上会稿显示,恒玄科技主营业务为智能音频SoC芯片的研发、设计与销售,为客户提供AIoT场景下具有语音交互能力的边缘智能主控平台芯片,产品广泛应用于智能蓝牙耳机、Type-C耳机、智能音箱等低功耗智能音频终端产品。

不过,一句自我介绍带5个“智能”的恒玄科技,并不是“埋头研发”,其IPO的每一步都是一个“赌局”。

(主营业务摘要,数据来源:上会稿)

2020年4月,恒玄科技提交科创板申报稿,与之后的上会稿一样,关于对赌协议和特殊权利均“只字未提”。

但是上交所的首轮问询回复函显示,股改前,恒玄科技股东签署的合同约定了优先购买权、共同出售权、投资方出售权、最优惠待遇等投资方的特别权利。涉及除实控人和员工持股平台外的20个股东,比如RUN YUAN I、RUN YUAN II、小米长江基金、阿里等。

其中,RUN YUAN I和RUN YUAN II 分别在2017年12月公司第二次增资、2019年7月公司第四次股权转让及2019年7月公司第五次股权转让行使了优先认缴权和优先购买权。

或许为了上市,恒玄科技在2019年10月对股东享有的特殊权利进行了清理,而且在给上交所的申请材料中表示已不存在特殊权利安排。

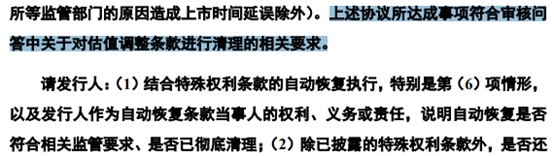

(特殊权利摘要,数据来源:上交所问询回复函)

此外,上交所还要求恒玄科技提供解除特殊权利条款的书面协议,另外再说明是否已经彻底清理。

这时,恒玄科技才坦白,特殊权利条款有“死灰复燃”的可能,而且贯穿于IPO的每一步。第一步,终止之后6个月内需得到当地证监局的辅导备案受理通知书;第二步,接受辅导备案后的12个月内需完成上市辅导验收;第三步,通过验收后的4个月内需提交上市申请并获受理。

另外,恒玄科技之后不管是撤回申请还是被否,或者是通过但6个月内未完成上市均会使这些特殊权利条款自动恢复执行,每一步都安排的明明白白。

或许因为上交所的关注,恒玄科技在2020年6月将特殊权利恢复条款终止,而这离科创板申报稿公布已过去了一个半月。

需要指出的是,可能是因为不放心,上交所在第二轮问询函中表示,上述协议所达成事项符合审核问答中关于对估值调整条款进行清理的相关要求。上交所还要求恒玄科技说明自动恢复是否符合相关监管要求,是否已彻底清理。

(特殊权利清除摘要,数据来源:上交所第二轮问询回复函)

股东“大赚”

从财务数据来看,恒玄科技2017年至2019年的营业收入分别为8456.57万元、3.3亿元、6.49亿元,归母净利润分别为-1.44亿元、177.04万元、6737.88万元。

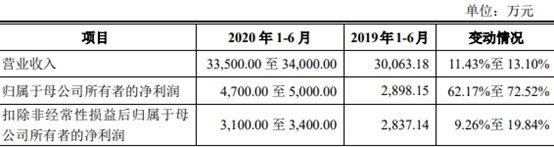

恒玄科技在上会稿中预计,2020年前三季度营业收入为3.35亿元至3.4亿元,同比增长11.43%至13.1%。其归母净利润则预计为4700万元至5000万元,同比增长62.17%至72.52%。

不过,恒玄科技这些净利润包含不少“水分”,比如扣除非经常性损益后,恒玄科技2020年前三季度归母净利润降为3100万元至3400万元,2019年归母净利润由6737.88万元降为5478.48万元。

一位知名注册会计师对IPO日报表示,非经常性损益是指公司发生的与经营业务无直接关系,或是虽与经营业务相关,但由于其性质、金额或发生频率,影响了真实、公允地反映公司正常盈利能力的各项收入、支出。

关于2020年非经常性损益的具体内容,恒玄科技对IPO日报表示,财务数据未经审计,无法对外披露。

截至8月27日,科创板盈利企业的平均市盈率为117.05倍,如果按恒玄科技2019年扣非前归母净利润计算则市值可能为78.87亿元。如果按恒玄科技估算的增幅计算,则市值可能为127.90亿元至136.07亿元。

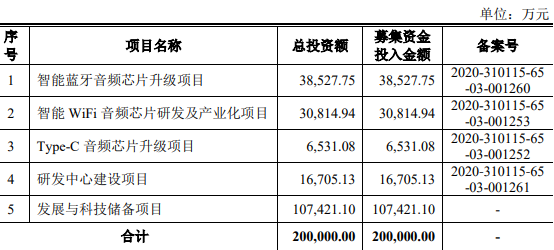

恒玄科技此次科创板IPO拟募集资金20亿元,其发行不低于3000万股(占发行后的25%)。

(募集资金运用摘要,数据来源:上会稿)

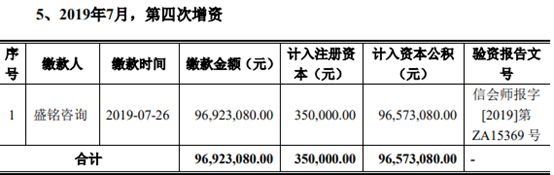

IPO日报初步统计,从恒玄科技2015年6月成立至今,其股东总投资额只有5.14亿元。比如,2019年7月时,盛铭咨询向恒玄科技增资9692.31万元,获得注册资本35万元,其余则计入资本公积。

如果恒玄科技成功上市,则这些股东可能“大赚”。

股东也有“烦心”事

恒玄科技研发过程中需要获取相关EDA工具和IP供应商的技术授权,主要供应商为ARM、Cadence、CEVA等。其中,ARM是全球领先的半导体知识产权(IP)提供商,其商业模式主要涉及IP的设计和许可,安谋中国为ARM在中国设立的合资公司。

恒玄科技与ARM于2015年开始IP授权合作,2018年5月起,安谋中国承继相关IP授权协议中的权利义务。2017年至2018年,恒玄科技向ARM采购IP授权所发生的相关费用分别为535.96万元和197.05万元。2018年至2019年,恒玄科技向安谋中国采购IP授权所发生的相关费用分别为481.84万和2531万元。从数值来看,上述采购授权对恒玄科技归母净利润的影响并不算小,比如2019年发生的费用相当于归母净利润的37.56%。

(IP授权费用摘要,数据来源:上会稿)

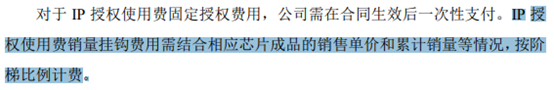

上会稿显示,IP授权商支付的费用主要包括固定授权费用和销量挂钩费用。其中,IP授权使用费销量挂钩费用需结合相应芯片成品的销售单价和累计销量等情况,按阶梯比例计费。即随着恒玄科技营业收入增长,其相应费用也会受影响。而且恒玄科技22nm工艺的芯片正在研发中,先进工艺所需的IP、EDA 工具等授权费也会随之提升。

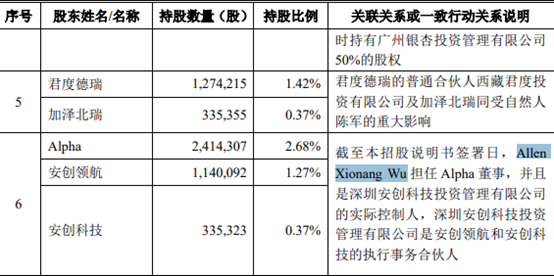

需要指出的是,安谋中国的董事长兼总经理Allen Xionang Wu(下称“吴雄昂”)有三家关联公司约持有恒玄科技4.32%的股份。

对此,恒玄科技在上交所问询回复函中表示,吴雄昂三家关联公司2019年7月入股前后,IP授权的协议条款未发生变化。即吴雄昂没有以权谋私入股恒玄科技赚取回报。

(股东关联关系摘要,数据来源:上会稿)

然而,吴雄昂近几个月来并不“好受”。

6月10日上午,ARM发布声明称,安谋中国董事会多数董事投票决定解除吴雄昂职务。潘镇元和唐效麒作为临时联席首席执行官,将取代吴雄昂担任安谋中国董事长和CEO。

但当日中午,安谋中国却发布公告称,安谋中国并未发生人事变动,董事长兼CEO吴雄昂将继续领导安谋中国,目前运营一切正常。

同日下午,ARM与厚朴投资发布声明称,作为安谋中国的大股东,两者最近共同在安谋中国董事会决定,罢免吴雄昂董事长兼首席执行官的决定符合安谋中国的最大利益。该决议于2020年6月4日举行的安谋中国董事会上达成。

之后双方的口水战升级到勒杀与反勒杀战,截至记者发稿尚未有结果。

关于“换帅门”事件,恒玄科技对IPO日报表示,截至目前,公司与ARM已签署的IP授权协议仍有效执行,并未因媒体报道ARM事件对公司业务以及公司与ARM之间的IP采购造成任何不利影响;同时,ARM也多次公开表达了一如既往向客户提供产品与服务的意愿。此外,根据公开市场报道及同行业可比上市公司公告,中国芯片设计公司也未出现因上述事件不能获取ARM IP的情况。目前公司股东情况稳定,无变化。